Rancang awal Pelan kewangan Pendidikan anak-anak anda dari awal.PTPTN ada had-had pendapatan dan syarat -syarat tersendiri.Sertai Pelan Pendidikan /simpanan untyuk anak-anak anda di Etiqa Takaful sekarang.

Rancang awal Pelan kewangan Pendidikan anak-anak anda dari awal.PTPTN ada had-had pendapatan dan syarat -syarat tersendiri.Sertai Pelan Pendidikan /simpanan untyuk anak-anak anda di Etiqa Takaful sekarang.

This is default featured post 1 title

Go to Blogger edit html and find these sentences.Now replace these sentences with your own descriptions.This theme is Bloggerized by Lasantha Bandara - Premiumbloggertemplates.com.

This is default featured post 2 title

Go to Blogger edit html and find these sentences.Now replace these sentences with your own descriptions.This theme is Bloggerized by Lasantha Bandara - Premiumbloggertemplates.com.

This is default featured post 3 title

Go to Blogger edit html and find these sentences.Now replace these sentences with your own descriptions.This theme is Bloggerized by Lasantha Bandara - Premiumbloggertemplates.com.

This is default featured post 4 title

Go to Blogger edit html and find these sentences.Now replace these sentences with your own descriptions.This theme is Bloggerized by Lasantha Bandara - Premiumbloggertemplates.com.

This is default featured post 5 title

Go to Blogger edit html and find these sentences.Now replace these sentences with your own descriptions.This theme is Bloggerized by Lasantha Bandara - Premiumbloggertemplates.com.

Sunday, October 30, 2011

Pinjaman PTPTN berdasarkan Tiga Kadar pendapatan

Rancang awal Pelan kewangan Pendidikan anak-anak anda dari awal.PTPTN ada had-had pendapatan dan syarat -syarat tersendiri.Sertai Pelan Pendidikan /simpanan untyuk anak-anak anda di Etiqa Takaful sekarang.

Rancang awal Pelan kewangan Pendidikan anak-anak anda dari awal.PTPTN ada had-had pendapatan dan syarat -syarat tersendiri.Sertai Pelan Pendidikan /simpanan untyuk anak-anak anda di Etiqa Takaful sekarang.

Friday, October 28, 2011

Simpanan Awal Jadi Kunci masa depan anda

Oleh MUZIR KASSIM

Ketua Perkhidmatan Kewangan Pengguna, OCBC Al-Amin Bank Berhad

KES: Saya (Arianna Dya) berusia 24 tahun dan baru bekerja dengan pendapatan bersih sebanyak RM2,500 sebulan tanpa sebarang komitmen hutang. Dengan gaji sebanyak itu, saya membelanjakan sebahagian besar wang gaji untuk membeli pakaian, makan di luar dan berhibur. Bagaimanakah dengan pendapatan sebanyak itu saya masih boleh membuat simpanan untuk masa depan tetapi pada masa sama masih boleh meneruskan gaya hidup semasa?

Jawapan

Saya akui individu yang berusia 20an mempunyai bajet yang cukup ketat dan sukar untuk memiliki lebihan pendapatan. Katakanlah siapa dalam lingkungan usia ini tidak suka membelanjakan wang untuk fesyen, hiburan dan gajet terkini? Kebanyakan tidak mempunyai simpanan atau perancangan kewangan kerana ia dianggap ketinggalan dengan tanggapan amalan itu hanya untuk golongan dewasa. Bagi golongan yang berusia 20an, aset yang paling penting bukan wang sebaliknya adalah masa. Tetapi tahukah anda setiap ringgit yang disimpan dalam usia 20an bernilai 10 kali ganda berbanding jika disimpan pada umur 40 tahun. Lantaran itu, usia 20an dan 30an sebenarnya adalah masa terbaik untuk menyimpan bagi masa depan, sama ada bagi diri sendiri atau pendidikan anak-anak atau ketika persaraan. Hakikatnya, mereka yang mula membuat simpanan untuk persaraan ketika berumur 20an akan mendapat banyak kelebihan meskipun dalam jumlah yang sedikit, selagi mereka membuat pelaburan berkala.

Contohnya: Individu yang menyimpan sebanyak RM4,000 setahun untuk persaraan sejak berumur 22 tahun akan memiliki RM1 juta pada usia 62 tahun, dengan mengambil kira purata pulangan sebanyak lapan peratus setahun. Sekiranya anda tidak pernah membuat simpanan dalam masa 10 tahun, anda perlu menyimpan sekali ganda kira-kira RM8,800 setahun, untuk memastikan mendapat jumlah yang sama semasa bersara nanti.

Malangnya, tidak ramai pekerja muda melepaskan peluang untuk membuat simpanan bagi persediaan persaraan awal dengan harapan faedah mampu memberi magis dan memaksimumkan simpanan. Dalam perkara ini sukar untuk menyalahkan sesiapa. Umpamanya dalam kes Arianna, beliau mempunyai minat untuk mengetahui bagaimana yang perlu dilakukan untuk simpanan jangka panjang. Kebanyakan golongan muda seperti beliau yang mendapati sukar merancang kewangan tanpa panduan mengenai wang dan cara menguruskannya. Kecuali terdapat kelas mandatori di peringkat sekolah menengah dan universiti untuk menyediakan pelajar mengenai kewangan peribadi! Di bawah ini adalah disertakan beberapa panduan bagi Arianna dan golongan yang berusia 20an untuk merancang kewangan.

1. Menyimpan selalu, kerap menyimpan.

Tahukah anda ada satu konsep lama yang perlu diketahui mengenai simpanan iaitu membayar kepada diri sendiri terlebih dahulu. Kerajaan amat memahami mengenai konsep tersebut, sebab itu kerajaan akan memotong pelbagai cukai sebelum pendapatan diserahkan kepada anda. Konsep ini boleh digunakan dalam bentuk simpanan bagi untuk manfaat diri sendiri. Tidak dinafikan kebanyakan orang akan berbelanja dahulu pendapatan, kemudian lebihan digunakan untuk simpanan. Tetapi pada realitinya, selalunya kita akan berbelanja sebanyak mungkin berbanding menyimpannya. Seharusnya kita perlu 'membayar kepada diri sendiri' - menyimpan peratusan tertentu untuk simpanan sebelum menggunakan wang anda untuk tujuan lain. Percayalah sekiranya konsep 'membayar untuk diri sendiri' dijadikan amalan, anda tidak akan terlupa untuk menyimpan.

Selain itu, menyimpan wang dalam akaun berbeza juga merupakan idea yang baik kerana ia mengekang untuk kita berbelanja lebih. Sebenarnya tiada satu masa yang boleh dianggap terbaik untuk membuat simpanan, jadi belajar untuk 'membayar kepada diri sendiri'.

2. Berbelanja mengikut kemampuan.

Adakah anda akan menerima gaji untuk kali pertama? Terasa sudah berkemampuan untuk membeli? Kebanyakan golongan muda berbelanja lebih daripada pendapatan. Mereka mahu menggunakan wang untuk membeli kereta, pakaian, makan di luar dan terperangkap dalam kehendak kehidupan. Memenuhi kehendak dalam perbelanjaan akan memberi tekanan kepada kewangan anda. Anda perlu belajar untuk membezakan keperluan daripada kehendak anda. Contohnya pinjaman rumah, bil elektrik dan makanan. Adakah anda perlu menikmati kopi berharga RM15 secawan, telefon baru serta membuat rawatan kuku? Bukan anda mampu menjalani kehidupan tanpa semua itu? Sebenarnya, Sarah, tidak ada penyelesaian mudah bagi menyeimbangkan jaminan kewangan masa depan dan menikmati gaya hidup semasa.

Beberapa disiplin fiskal mungkin diperlukan dan anda akan mendapati ia berbaloi untuk masa depan. Sekiranya anda menyukai sesuatu, paksa diri anda untuk menangguh memilikinya dalam masa dua minggu sebelum terus membelinya. Ini kerana selepas tempoh itu anda akan mendapati anda sebenarnya tidak memerlukannya. Cara lain ialah membelinya secara tunai supaya dapat merasai berbelanja sebenar.

3. Elak daripada terjerumus dalam hutang.

Anda perlu mengelakkan diri daripada membuat hutang yang tinggi. Ia sama seperti meletakkan perbelanjaan sebagai keutamaan, kuasa berbelanja boleh meningkatkan hutang. Oleh itu, membayar kad kredit perlu diletakkan sebagai keutamaan. Syabas kepada Arianna kerana ia tidak memiliki kad kredit. Sekiranya anda mempunyai hutang kredit kad yang tertangguh, elak membuat bayaran minimum. Ia kerana jika anda terikat dengan amalan itu, anda sebenarnya akan menanggung hutang dalam jangka panjang. Mempunyai hutang yang banyak pada usia muda merupakan satu kesilapan besar bagi golongan berumur 20an. Jangan kerana anda layak untuk mendapat pinjaman yang besar, bermakna anda menggunakan seluruh kapasiti untuk membuat hutang. Perlu diingatkan sekiranya anda tersalah membuat keputusan - anda akan menghabiskan usia muda anda dengan membayar hutang. Dalam usia 20an anda perlu mempunyai sejarah kredit yang baik untuk digunakan pada masa depan.

Selain itu, saya turut menasihatkan golongan muda supaya menghindarkan diri daripada terjebak sebagai penjamin. Anda hanya boleh lakukan sekiranya cukup bersedia untuk menghadapi sebarang kemungkinan buruk akan berlaku. Kalau tidak bersedia, jangan sesekali melakukannya!. Yang penting hindarkan diri daripada menjadi 'perangkap wang' yang kerapkali menjadikan golongan muda sebagai mangsa. Sebaliknya dalam usia 20an, anda memiliki banyak peluang untuk menyimpan kerana belum mempunyai tanggungjawab besar dalam kewangan, berbanding ketika usia 30an dan 40an. Ini kerana, pada usia itu anda perlu membayar rumah dan menyimpan untuk pendidikan anak-anak. Dengan memiliki asas simpanan kukuh yang dibuat pada usia 20an, anda akan melalui kehidupan dengan penuh keyakinan.

KENA PAKSA DIRI ANDA SIMPAN 10% DARI GAJI ANDA... :)

Tip Insurans / Takaful

TIP INSURANS

Panduan penting apabila membeli polisi insurans atau menyertai pelan takaful.

- Benar-benar memahami polisi insurans atau pelan takaful anda termasuklah ciri-ciri produk, syarat-syarat, had manfaat dan pengecualiannya.

- Memastikan premium insurans dan caruman takaful yang akan dibayar adalah berpatutan.

- Memastikan amaun perlindungan adalah mencukupi dan sesuai dengan keperluan anda.

- Memastikan semua fakta penting didedahkan sepenuhnya.

- Berurusan hanya dengan ejen berdaftar/broker berlesen atau secara terus dengan syarikat insurans atau pengendali takaful.

- Memantau tempoh perlindungan dan masa untuk membayar premium atau caruman.

Panduan membeli insurans hayat

Pastikan anda membeli daripada syarikat insurans berlesen melalui ejen insurans yang sah.

• Membeli insurans hayat merupakan satu perkara yang penting sebagai jaminan kewangan untuk keluarga di masa hadapan. Senarai syarikat insurans berlesen boleh diperolehi di laman web Bank Negara Malaysia dan sekiranya anda perlu maklumat lanjut, hubungi Persatuan Insurans Hayat Malaysia (LIAM).

Buat perbandingan kadar premium

• Meneliti dan membuat perbandingan kadar premium dan manfaat insurans daripada beberapa syarikat insurans. Pastikan anda membuat perbandingan di antara polisi yang serupa kerana tidak semua polisi insurans mempunyai manfaat yang sama.

Fahami skop perlindungan, terma dan syarat polisi

• Pastikan anda memahami semua peruntukan di dalam polisi yang ingin anda beli. Jika perlu, dapatkan penerangan daripada syarikat insurans. Berhati-hati jika anda dijanjikan bonus atau skala dividen.

Elakkan sebarang perlindungan yang tidak perlu

• Jangan rasa tertekan untuk membeli produk-produk yang dipakej sekali yang mungkin mengandungi perlindungan tetap yang tidak diperlukan. Walau bagaimanapun, anda boleh membuat pilihan bagi mendapatkan perlindungan tambahan atau rider dengan premium tambahan yang memberi nilai pulangan yang lebih baik.

Pastikan insurans hayat yang dicadangkan benar-benar sesuai untuk anda

• Semak polisi yang dicadangkan dengan teliti bagi memastikan ia menepati keperluan peribadi anda.

Periksa tarikh insurans anda berkuat kuasa

• Tarikh insurans anda berkuat kuasa mungkin berbeza daripada tarikh syarikat insurans anda mengeluarkan polisi itu. Tanya ejen insurans anda bilakah tarikh polisi anda berkuat kuasa.

Isi borang permohonan anda dengan teliti

• Jangan menandatangani cadangan atau borang permohonan kosong. Pastikan semua maklumat di dalam borang cadangan anda lengkap dan tepat bagi mengelakkan kelewatan atau tuntutan ditolak.

Pastikan premium dibayar kepada syarikat insurans

• Pastikan anda membuat pembayaran cek atau kiriman wang kepada syarikat insurans dan bukan kepada ejen insurans dan minta resit selepas pembayaran sebagai bukti pembayaran.

Baca polisi anda apabila anda menerimanya

• Anda diberi masa selama 15 hari untuk meneliti kandungan polisi selepas menerimanya. Gunakan peluang ini untuk memastikan polisi itu benar-benar sesuai untuk anda.

Saturday, October 22, 2011

Rancang Persaraan di Usia Emas

Mengikut kajian 100 orang yang berusia 25 pada hari ini, apa yang terjadi apabila sampai di usia emas mereka :

1 % : Hidup kaya raya

4 % : Mempunyai status bebas kewangan

5 % : Masih bekerja

27 % : Meninggal dunia

63 % : Hidup sengsara

Kematian adalah ketentuan tuhan kerana setiap yang hidup pasti akan mati. Namun isu yang utama adakah kita ingin membiarkan nasib kita sentiasa malang sekiranya tuhan memanjangkan umur kita. Oleh yang demikian adakah kita serius merancang kehidupan ketika usia emas kelak.

Jangka hayat hidup yang pendek menyukarkan kehidupan waris. Namun sama juga situasi jika jangka hayat kita panjang, lebih-lebih lagi sekiranya kita hidup dalam kepayahan (dari segi kewangan ataupun kesihatan). Atau setidak-tidaknya adakah kita masih lagi perlu bekerja dengan kudrat umur yang lanjut seperti ketika berumur 20an/30an.

Dan agak dikesali apabila penulis menemui beberapa individu yang tidak ambil kisah dengan perancangan ini dan memikirkan untuk mengharapkan belas ehsan daripada anak atau kaum keluarga lain. Kita perlu ingat, anak-anak akan membesar dan mereka juga memerlukan dana kewangan bagi membiayai kehidupan keluarga mereka sendiri.

Ini menghendaki kita benar-benar serius untuk menyiapkan diri merancang persaraan kita.

Membuat simpanan, pelaburan dan perlindungan kewangan memang sering kali ditulis dalam laman web ini bagi menyedarkan diri kita. Pokok masalah utama adalah adakah kita benar-benar telah memulakan perancangan ini?

Mulakan sekarang !!!

Credit to : Bina Usahawan

26 Personal Finance Tips from Famous People

Take a look at your wallet, and you’ll likely see some pictures of dead guys staring back at you. And it turns out that a lot of those guys had plenty of good financial advice to share. Personal financial advice is clogging up the Internet, and not all of it is good advice. However, the following quotes have been culled from some of the best-known businessmen, entrepreneurs, historical figures, and other famous people to provide you with some solid aphorisms for protecting your net worth. Pair the quotes below with our past advice about getting smarter, or with our past post about the daily habits of other famous people, and you’ll be well-prepared for any financial quandary you come across.

Historical Figures

“A penny here, and a dollar there, placed at interest, goes on accumulating, and in this way the desired result is attained. It requires some training, perhaps, to accomplish this economy, but when once used to it, you will find there is more satisfaction in rational saving than in irrational spending.” -P. T. Barnum

“Many people take no care of their money till they come nearly to the end of it, and others do just the same with their time.” -Johann Wolfgang von Goethe

“Old men are always advising young men to save money. That is bad advice. Don’t save every nickel. Invest in yourself. I never saved a dollar until I was forty years old.” -Henry Ford

“The safe way to double your money is to fold it over once and put it in your pocket.” -Frank Hubbard

“It is better to have a permanent income than to be fascinating.” -Oscar Wilde

“My old father used to have a saying: If you make a bad bargain, hug it all the tighter. ” -Abraham Lincoln

“Money never made a man happy yet, nor will it. The more a man has, the more he wants. Instead of filling a vacuum, it makes one.” -Ben Franklin

Celebrities

“A bank is a place that will lend you money if you can prove that you don’t need it.” -Bob Hope

“You [can] use your money to buy privacy because during most of your life you aren’t allowed to be normal.” -Johnny Depp

“Too many people spend money they haven’t earned, to buy things they don’t want, to impress people they don’t like.” -Will Smith

Writers

“There’s no money in poetry, but then there’s no poetry in money, either.” -Robert Graves

“It is the part of a wise man to keep himself today for tomorrow and not to venture all his eggs in one basket.” -Miguel de Cervantes

Foul cankering rust the hidden treasure frets,

But gold that’s put to use more gold begets.

-William Shakespeare

“October: This is one of the peculiarly dangerous months to speculate in stocks. The others are July, January, September, April, November, May, March, June, December, August and February.” -Mark Twain

“You can only become truly accomplished at something you love. Don’t make money your goal. Instead, pursue the things you love doing, and then do them so well that people can’t take their eyes off you.” -Maya Angelou

Political Figures

“It is an elementary and vital courtesy when you are using people’s own money against them that you do it with some grace.” -Richard Neely, WV Supreme Court

“Money is the mother’s milk of politics.” -Jesse M. Unruh

“In prosperity prepare for a change; in adversity hope for one.” -James Burgh

“It takes as much energy to wish as it does to plan.” -Eleanor Roosevelt

Businessmen and Entrepreneurs

“God gave me my money. I believe the power to make money is a gift from God . . . to be developed and used to the best of our ability for the good of mankind. Having been endowed with the gift I possess, I believe it is my duty to make money and still more money and to use the money I make for the good of my fellow man according to the dictates of my conscience.” -John D. Rockefeller

“The four most expensive words in the English language are, ‘This time it’s different.’” -Sir John Templeton

“If you can, you will quickly find that the greatest rate of return you will earn is on your own personal spending. Being a smart shopper is the first step to getting rich.” -Mark Cuban

“Only buy something that you’d be perfectly happy to hold if the market shut down for ten years.” -Warren Buffett

“Put all good eggs in one basket and then watch that basket.” -Andrew Carnegie

“Experience taught me a few things. One is to listen to your gut, no matter how good something sounds on paper. The second is that you’re generally better off sticking with what you know. And the third is that sometimes your best investments are the ones you don’t make.” Donald Trump

“If money is your hope for independence you will never have it. The only real security that a man will have in this world is a reserve of knowledge, experience, and ability.” Henry Ford

Conclusion

People have been trying to find the best financial advice ever since the first coins were minted millennia ago. Not every famous person gives great advice about managing money, but the quotes above will definitely serve you well as you build your net worth.

Saturday, October 15, 2011

Stress Management Basics

- Quick Stress Relief

While quick stress relievers aren't a complete stress management plan in themselves, they are an excellent first line of defense against the effects of chronic stress. This is because they can help you turn off your body's stress response and respond to the stressors you face from a calm (or calmer), more relaxed place. This helps you to more effectively deal with what is stress, and keep yourself healthier at the same time. Common strategies for quick stress relief include breathing exercises or use of humor. (See this article for 5 Minute Stress Relief< strategies.) - Address The Situation

This step is a little more individualized, but stress management is an important key. As previously discussed, stressed, overwhelmed people aren't always in the best position to solve problems, so once you find yourself in a calmer place (from the above exercises), you can work on addressing what is stress in your life. Relationship stress? Try learning some healthy communication strategies or assertive communication skills. Job stress? Learn to find job satisfaction at your current job, or take steps toward moving to a new one. Money stress? You can handle that, too, with some stress management techniques and financial advice resources. (Sometimes self-sabotage is at play; here are some strategies for people who are their own worst enemy.) - Long-Term Stress Management

Another important part of a stress management plan is having some regular activities in your life that replenish you and help you become more resilient in facing what is stress in your daily life. Rather than waiting until you're overwhelmed by stress, if you make certain stress-relieving activities a habit, you'll be less reactive to stressors when you experience them, and you'll be more able to handle them when you face them. Some of these habits include meditation, exercise and the regular practice of having fun. (See this article for more strategies to become more emotionally resilient.)

1,086 Penjawat Awam Muflis

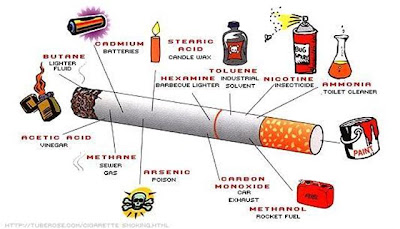

Sukarnya berhenti merokok

ARKIB UtusanOnline : 18/01/2010

ARKIB UtusanOnline : 18/01/2010 Daripada menteri, wakil rakyat, artis terkenal, remaja dan pelajar sehinggalah terbaru trend merokok di kalangan wanita yang semakin meluas, tabiat itu seolah-olah hak eksklusif yang sukar diubah oleh pihak lain.

Apa tidaknya, jutaan ringgit dibelanjakan kerajaan untuk memerangi gejala merokok, namun kesannya tidak pernah nampak, malah tidak keterlaluan jika usaha murni itu akhirnya disifatkan umum sebagai pembaziran wang rakyat.

Wartawan Unit Khas Utusan Malaysia, mencari seramai mungkin perokok pelbagai latar belakang untuk mengetahui punca mengapa mereka terjebak dan begitu sukar pula meninggalkan tabiat merokok.

Antara penemuannya ialah pengakuan perokok-perokok termasuk wanita bertudung bahawa merokok hak peribadi mereka selain ia lambang kedewasaan, daya penarik bersosial dan kepercayaan boleh menguruskan badan.

Jika itulah yang tertanam di benak mereka, maka amat mudah memahami mengapa Kempen Tak Nak, Klinik Berhenti Merokok dan langkah menaikkan harga, semuanya menemui kegagalan.

Etika asas pengantara Insurans atau Takaful

- Menunjukkan Kad Pendaftaran Ejen kepada anda jika diminta (untuk ejen insurans). Seorang ejen takaful yang telah lulus pendaftarannya oleh Pendaftar Pengantara Takaful mempunyai Kad Kuasa yang mempunyai semua maklumat berkenaan ejen tersebut.

- Mempunyai pengetahuan yang mendalam tentang produk dan perkhidmatan yang ditawarkan oleh syarikat insurans atau pengendali takaful yang diwakili. Di samping itu, broker insurans dan penasihat kewangan juga sepatutnya mempunyai pengetahuan yang mendalam tentang produk dan perkhidmatan yang ada dalam pasaran.

- Berusaha memahami keperluan anda dan membantu anda memilih produk atau perkhidmatan insurans atau takaful.

- Menerangkan dengan jelas butiran maklumat yang diperlukan dalam borang cadangan serta betapa pentingnya untuk memaklumkan fakta yang penting.

- Menerangkan dengan jelas terma dan syarat utama kontrak insurans atau pelan takaful yang dicadangkan untuk membantu anda memahami produk yang anda beli.

- Menarik perhatian anda tentang sebarang pengecualian atau sekatan di bawah kontrak insurans atau pelan takaful yang dicadangkan.

- Membuat susulan dan memberikan perkhidmatan yang berterusan kepada anda, seperti pembaharuan polisi dan memberitahu perkembangan terkini produk baru yang berkaitan.

- Memberikan bantuan kepada anda jika anda perlu membuat tuntutan kepada syarikat insurans atau pengendali takaful

|

Most malaysians Feel that they are not saving enough

| Written by Darlene Liew ,Thursday, 28 January 2010 23:51 |

The recent HSBC Asian Insurance Monitor found that for over half of the Malaysian respondents (55% vs 45% in an earlier 2009 survey), the main barrier to long-term savings plan was the lack of disposable income to buy insurance.

In a statement on Jan 28, HSBC said most respondents (54%) cited the lack of investment products with desired returns as the major obstacle in the first half of 2009.

Fieldwork for the survey, which was commissioned by HSBC Insurance, was conducted by Nielsen in December 2009 among 480 Malaysian respondents of the general working segment aged between 35 and 65 years.

It said the survey also showed that across most Asian markets, lack of confidence in the market continued to be the main barrier to saving for the long term.

In terms of monthly personal income distribution, people in Malaysia allocate the smallest proportion (25%) of their monthly income to financial services, including cash (8%), investments (4%), insurance (10%) and pension (2%).

The survey further reveals that while Malaysia retained its strong property-orientation withover half of the respondents holding property (52%), more Malaysians had taken up medical insurance in the past 12 months (47% vs 36%).

The survey also shows over one-third of respondents will rely on medical insurance or the government for critical illness cover, but 26% say they will have to withdraw their bank savings.

“Having witnessed the global economic downturn, Malaysians have become well aware of the threats that may hinder the growth of their wealth, and realised that they may not have enough savings for achieving their long-term financial goals,” said HSBC Amanah Takaful (Malaysia) executive director and CEO Zainudin Ishak.

Asked about saving goals, saving for a rainy day is foremost for 79% of Malaysian respondents, while financial security in retirement is the second priority in mind (68%).

Among some of the financial uncertainties in the next year, medical expenses emerged as the biggest threat for Malaysians (50%) and 48% worry they do not have sufficient funds for recurrent daily needs.

“Though people may think they do not have disposable income for an additional medical insurance, they do see the importance of getting adequate protection,” Zainudin said.

“In reality, for a minimal amount per month, one can top up a basic medical insurance plan with a critical illness rider that buys peace of mind and mitigates the risk that your hard-earned savings are depleted by high medical costs.”

Asked about any changes in savings plans, 29% of Malaysians say they would need to save more to retire as planned, while 36% find it difficult to build their retirement fund and expect to delay retirement.

As a result, close to half (49%) of Malaysians plan to increase savings in the next six months. The top financial plans include saving regularly through a monthly instalment plan (36%), channelling investments to stock or investment-linked products (29%) and maintaining a conservative investment approach (25%).

In terms of product features, over half (58%) of respondents are likely to buy products that offer capital protection, 40% are interested in products that provide retirement income and 36% plan to buy products that allow for monthly payments.

Makan Untuk hidup,atau hidup untuk Makan

Beli atau sediakan sendiri makanan di pejabat. Memandangkan tugasan pejabat perlu diberi keutamaan, penyediaan makanan yang ringkas dan segera menjadi pilihan. Bagi berjimat sediakanlah makanan yang ringkas dan mengenyangkan. Bagi pilihan sarapan pagi, anda boleh membeli sebungkus roti RM3 dan kaya RM2 yang boleh digunakan selama 3 hari. Atau nasi lemak RM1.20 atau bihun goreng RM1 menjadi pilihan. Manakala minuman boleh disediakan sendiri di pantri pejabat menggunakan milo segera. Bagi pilihan makan tengahari, memadai pakej makanan RM3.50 menjadi pilihan.

Makan di luar. Cuba elakkan dari makan di restoran/kedai makan kerana kos yang tinggi terutamanya harga minuman yang mahal.

Berdikari, Memasak Sendiri, Mencuba Pelbagai Resepi. Inilah cara paling menjimatkan. Dengan kemahiran memasak yang ada, anda juga boleh mendapat pendapatan sampingan. Contohnya dengan menjual nasi lemak/bihun goreng/karipap/pau di pejabat.

Makanlah untuk kesihatan... Badan Sihat, Minda Cerdas.

Hak anda sebagai Pelanggan takaful

1.Hanya berurusan dengan pengantara yang berdaftar/berlesen.

2.Berurusan dengan pengantara yang mempunyai rekod kerja yang terbukti atau yang

dicadangkan oleh rakan-rakan atau ahli keluarga.

3.Berikan maklumat anda secara jujur dan serahkan fakta-fakta penting.

4.Jangan menandatangani borang kosong atau apa-apa yang tidak anda fahami.

5.Jangan terpedaya dengan pujukan untuk meluputkan polisi yang sedia ada untuk membeli polisi insurans hayat baru

6.Pastikan anda memahami produk yang anda beli.

7.Baca manfaat dan syarat-syarat polisi dengan teliti dan bandingkan dengan produk lain.

8.Membuat perbandingan terlebih dahulu sebelum membeli sebarang polisi.

9.Hanya beli produk yang anda perlu dan mampu.

10.Minta bahan-bahan jualan, seperti ilustrasi jualan, risalah produk atau borang carian fakta pengguna (untuk produk hayat sahaja) dan simpan kesemua dokumen ini dengan elok

11.Jika mengalami sebarang keraguan, dapatkan maklumat lebih lanjut daripada pengantara anda atau penjelasan daripada syarikat insurans atau pengendali takaful anda.

12.Dapatkan resit sebagai bukti pembayaran premium dan simpan resit itu dengan elok.

Janagan Berhutang kalau tiada benar benar keperluan

padanya selain daripada naungan Allah" (Hadis riwayat Muslim dan Imam Ahmad)

Sikap suka berhutang hendaklah dielakkan sebaliknya amalkan sifat qanaah iaitu bersyukur dan reda apa yang ada dengan memastikan keperluan tidak melebihi kemampuan sehingga terikat dengan hutang.

Sebaik-baiknya sebelum berhutang, buatlah pertimba

Setiap yang dinamakan hutang wajib dibayar walau sekecil mana pun dan dengan siapa pun ia berhutang termasuklah orang kafir. Malah dikira berdosa bagi orang yan

Membebaskan hutang orang yang susah atau mengurangkannya adalah satu perbuatan terpuji dan ganjarannya amat besar di sisi Allah.

Setelah dipastikan mayat terlibat telah menjelaskan segala hutangnya ketika masa hidup, barulah Nabi SAW menyolatkan jenazahnya. Jika orang yang berhutang tidak membayar hutangnya sewaktu hidup di dunia ini, maka sesetengah amalan kebai

Jika tidak mampu hendaklah menggunakan tenaga orang tengah menggesanya supaya si peminjam membayar hutang itu. Jika tidak mampu juga, yang terlibat boleh mengambil tindakan mahkamah, kerana itu melibatkan haknya yang boleh dituntut di mahkamah, dan pihak yang berhutang hendaklah mematuhi k

Sumber: Jabatan Kemajuan Islam Malaysia

Monday, October 3, 2011

Kos Hidup,Perubahan Gaji dan Hutang Peribadi

| Jumaat, 15hb. Januari 2010: The Starmelalui kaji selidik yang dijalankan oleh'Global Payment Visa' melaporkan bahawa tiga elimen utama yang menjadi kerisauan maysarakat Malaysia ialah Kos Hidup, Perubahan Gaji dan Hutang Peribadi.Mengikut kajian tersebut yang dijalankan pada 21 Ogos sehingga 23 September tahun lepas (2009), mendapati69% daripada masyarakat Malaysia menyatakan bahawa mereka sangat risau |

tentang perbelanjaan Kos Hidup (yang semakin meningkat), manakala 59% lagi risau akan Perubahan Gaji dan Hutang Peribadi.

Walaubagaimanapun, mengikut kajian tersebut lagi menyatakan "Masyarakat Malaysia kurang bimbang berkenaan dengan Dana Persaraan dan portfolio, dan Kadar Feadah yang tidak tetap".

Ulasan:

Berdasarkan kaji selidik yang kita dapati daripada laporan akhbar di atas, kita boleh membuat kesimpulan iaitu perkara utama yang menjadi kerisauan masyarakat kita ialah :

- Kos Hidup yang semakin meningkat

- Perubahan Gaji

- Hutang Peribadi (personal debt)

Walaubagaimanapun, apa yang pelik ialah mereka tidak berapa risau tentang kos hidup selepas persaraan. Sebenarnya, perkara ini juga mesti diberi perhatian serius.

Mengikut kajian lain yang dibuat, pesara-pesara akan menghabiskan wang KWSP di dalam masa 3 hingga 4 tahun selepas bersara. Kalau begitu bagaimana kita hendak hidup dengan selesa jika wang persaraan kita cuma cukup untuk beberapa tahun sehaja selepas bersara?

Bagi mereka yang mempunyai skim pencen pula, masalah Inflasi pula harus diberi perhatian. Kadar inflasi berlaku tiap-tiap tahun, oleh itu nilai wang RM1,000 pada hari ini adalah tidak sama pada 10 tahun akan datang!.

Cuba kita ingatkan kembali - nilai wang RM50 pada 10 tahun sebelum ini dengan nilai RM50 sekarang! Benda yang sama akan berlaku pada 10 atau 20 tahun akan datang. Oleh itu, hendak atau tidak kita mesti bertindak dari sekarang untuk mencipta Dana Persaraan tambahan untuk kehidupan di masa persaraan nanti.

Berbalik kepada kerisauan masyarakat tentang Kos Hidup yang semakin meningkat, ketakutan kepada perubahan Gaji, dan Hutang Peribadi - maka apakah lagkah yang kita telah lakukan?

Risau sahaja tidak akan mengatasi masalah. Kita mesti bertindak untuk mengelakan perkara yang menjadi kerisauan daripada berlaku. Kita tidak boleh menghalang kadar inflasi -- harga barang akan terus meningkat tahun demi tahun, manakala gaji/pendapatan kita pula tidak meningkat selaras dengan peningkatan kos hidup, kesannya kita terjerat dengan Hutang Peribadi.

Kalau dalam keadaan sekarang pun kita sudah risau dengan apa yang ada, maka bagaimana pula jika sesuatu musibah berlaku kepada kita yang berperanan sebagai pencari nafkah kepada keluarga? Sudah tentu ianya akan memberikan kesan yang sangat buruk kepada orang-orang yang kita sayangi.

Risiko ada di mana-mana dan kita tidak boleh menghalang risiko. Walaubagaimanapun, kita boleh membuat perancangan bagaimana untuk menghadapi risiko tersebut sekiranya iaya terjadi. Dengan adanya perancangan, maka kesan yang akan kita terima tidaklah begitu teruk.

Kami di Etiqa Takaful boleh merangka pelan yang paling sesuai untuk diberikan kepada peserta. Setiap orang mempunyai masalah dan risiko yang berlainan, oleh itu cara penyelesai atau pelan tindakan juga berbeza.

Untuk mengetahui dengan lebih lanjut, sila hubungi kami untuk berkongsi idea bagaimana masalah-masalah di atas boleh diatasi.

Dibelenggu Hutang kerana Gagal mengurus wang

10hb.May 2010,Utusan Malaysia:Mengeluarkan satu artikel yang bertajuk "Dibelenggu hutang kerana gagal mengurus" menyatakan bahawa golongan lelaki merupakan golongan yang paling ramai dibelenggu hutang akibat daripada kegagalan mengurus kewangan. Golongan lelaki dikatakan ramai yang telah berhutang sejak dari zaman bujang dan apabila sudah berkahwin hutang semakin menimbung sehingga gagal dibayar dan terpaksa mendapatkan khidmat Agensi Kaunseling dan Pengurusan kredit (AKPK) Statistik yang dikeluarkan oleh AKPK yang bermula 2007 sehingga Februari 2010, terdapat seramai 25,107 atau 69% daripada 36,547 pelanggan AKPK adalah golongan lelaki. |

Golongan lelaki yang paling ramai ialah yang berumur antara 30 hingga 40 tahun iaitu sebanyak 44.6%, golongan lelaki berumur melebihi 40 tahun pula 40%, manakala lelaki berumur 20 hingga 30 tahun pula 15.4%.

Apabila dibuat pecahan, maka didapati golongan lelaki yang berkahwin merupakan golongan yang paling ramai menghadapi masalah kewangan iaitu mewakili sebanyak 76.8%.

Statistik AKPK melaporkan masing-masing 25% sebab kegagalan membayar balik pinjaman ialah kerana kegagalan merancang kewangan daripada mula bekerja dan kos perubatan yang tinggi.

Manakala penyumbang ketiga tertinggi kegagalan membayar hutang ialah penggunaan kad kredit di luar kawalan iaitu 17% dan diikuti oleh kegagalan dalam perniagaan dan hilang pekerjaan (12%). Seterusnya diikuti oleh kematian ketua keluarga (2%) dan kegagalan dalam pelaburan (1%).

Ketua pegawai eksekutif AKPK, Mohamed Akwal Sultan berkata masalah hutang yang membelenggu golongan lelaki adalah sangat membimbangkan kerana mereka merupakan tonggak ekonomi keluarga. Beliau seterusnya berkata 44% golongan lelaki yang mendapat khidmat AKPK adalah golongan yang berpendapatan bawah RM2,000 sebulan.

Walaubagaimanapun ada juga mereka yang berpendapatan RM40,000 sebulan tetapi tetap menghadapi masalah hutang dan terpaksa mendapatkan khidmat AKPK. Ini bererti jumlah pendapatan bukanlah penentu utama masalah kewangan tetapi yang menjadi masalah ialah kegagalan menbgurus kewangan dengan bijak.

Lebih membimbangkan ialah trend gagal membayar hutang banyak melibatkan golongan yang telah berumah tangga dan angkanya telah mmeningkat dari tahun 2008 ke 2009.

Mohamed Akwal berkata "perkara ini berlaku kerana lelaki biasanya sudah berhutang ketika masih bujang dan apabila berumahtangga gagal membayarnya dengan alasan komitmen kewangan yang bertambah".

Kenapa menabung dengan Takaful ?

Pernah anda pada suatu ketika didatangi atau dihubungi oleh seorang wakil takaful lalu mengajak anda dan dengan panjang lebarnya menceritakan kepada anda tentang kebaikan perlindungan takaful kepada anda? Jika ya, apakah tindakan anda?

Lebih ramai masyarakat memandang perlindungan takaful sebagai 'pilihan kedua'.

Apa yang saya maksudkan sebagai 'pilihan kedua' ialah kebanyakan masyarakat kita terutamanya orang Melayu berpendapat bahawa perlindungan takaful itu bukan satu perkara yang wajib mereka ambil. Dengan kata lain mereka tidak merasakan bahawa perlindungan takaful itu merupakan satu keutamaan/priority kepada mereka dan keluarga.

Kalau kita tanya adakah perlindungan itu penting--100% akan mengatakan bahawa perlindungan itu memang penting! Tetapi bila kita tanya bilakah anda mahu menyertai takaful--mereka menjawab "beri saya masa untuk berfikir dahulu...". Oleh itu...berfikirlah selagi anda mempunyai masa untuk berfikir.

Kalaulah semua orang merasakan bahawa perlindungan itu sesuatu yang 'wajib' maka sudah tentu akan tiada lagi wakil-wakil takaful atau agen insuran kerana orang ramai dengan sendirinya berduyung-duyung akan datang ke syarikat takaful atau insuran untuk mendapatkan perlindungan yang terbaik untuk mereka.

Tetapi sayang sekali, keadaanya bukan begitu. Apa sahaja pilihan anda...itu adalah hak mutlak anda! dan tiada siapa yang boleh memaksa anda. Tugas kami sebagai wakil takaful hanyalah menceritakan tentang kebaikan perlindungan takaful kepada anda, pasangan anda dan anak-anak anda.

Oleh kerana tugas kami hanyalah menceritakan tentang kebaikan takaful, maka di bawah ini diberikan sedikit sebanyak tentang kebaikan takaful kepada anda dan keluarga: -

1. Melindungi Pendapatan Diri/Keluarga

- Dengan menyertai takaful, kita sebenarnya telah melindungi pendapatan kita/keluarga. Pendapatan yang kita kecapi sekarang ini boleh hilang sekelip mata/pada bila-bila masa; misalnya jika kita hilang upaya, maka majikan terpaksa memberhentikan kita, atau kalau kita bekerja sendiri---bila hilang upaya bagaimana kita hendak mencari pendapatan!

- Sekiranya kita merupakan Pencari Nafkah utama kepada keluarga, maka kehilangan pendapatan itu akan memberikan kesan yang sangat hebat kepada keluarga. Melalui skim takaful, kami boleh membuat pengiraan---bagaimanakah cara untuk mengantikan pendapatan yang hilang sekiranya sesuatu musibah buruk terjadi kepada kita.

- Dengan skim yang betul, pendapatan yang hilang itu boleh ‘digantikan’ dan kehidupan diri/keluarga tidak terjejas.

- Contoh:

- Peserta berumur 30 tahun, pendapatan bulanan RM3,000. Menabung 10% daripada pendapatan (RM300 sebulan) dengan Etiqa Takaful - Maka; sekiranya apa-apa terjadi (meninggal/hilang upaya) kepada peserta, beliau/keluarganya akan mendapat ‘pampasan’ sebanyak RM360,000. - Ianya bersamaan dengan120 bulan gaji @ 10 tahun Gaji !

- Hebat kan?---inilah yang dikatakan ‘Melindungi Pendapatan Diri/Keluarga. Sekiranya anda merasakan ada lagi instrumen lain yang lebih baik untuk perlindungan pendapatan keluarga selain konsep perlindungan takaful/insuran, silakan beritahu kami supaya kami boleh belajar daripada anda pula.

- 2. Menyimpan secara tetap

Dana tersebut tidak boleh digunakan sembarangan, kecuali untuk tujuan kecemasan atau keadaan luar jangka sahaja. Ianya umpama pelampung penyelamat di atas kapal---hanya digunakan ketika kecemasan sahaja! Selain melindungi pendapatan, skim ini juga ada elemen simpanan.

Contoh: - - Peserta menabung dengan Etiqa Takaful sebanyak RM300 sebulan, selama 25 tahun -

3. Mencipta Aset Segera

Contoh:

Peserta menyimpan di bank secara tetap sebanyak RM300 sebulan secara tetap dengan kadar keuntungan 4% setahun….. Untuk menjadi RM360,000 ianya memerlukan masa selama 484 bulan @ 40 tahun !

Bandingkan:- peserta menyimpan di Etiqa Takaful dengan jumlah yang sama (RM300 sebulan) juga… Dana sebanyak RM360,000 telah tercipta serta-merta !(walaupun peserta mungkin hanya baru menyumbang pada 2 bulan pertama)

Sungguh HEBAT !!---ini bukan omong kosong---ia adalah KONTRAK/SIJIL yang tidak boleh dicabar di mana-mana mahkamah

***Semua contoh-contoh di atas berdasarkan kepada:

1. Pada tarikh permohonan, peserta berumur 30 tahun

2. Polisi matang pada umur 55tahun

3. Kadar mudharabah sebanyak 5.5% setahun (kadar yang munasabah & biasa dicapai)

4. Dana Kos Perubatan

Kos perubatan semamangnya sangat mahal dan selalunya terus meningkat tahun demi tahun.

- Kadar penyakit kronik telah meningkat tahun demi tahun

- Ramai rakyat Malaysia gemuk (obes)---obesiti menyumbang kepada banyak penyakit

- Ramai pesakit terpaksa menunggu lama untuk mendapatkan rawatan di hospital kerajaan kerana kekurangan tempat

- 50,000 kes strok setahun (138 kes sehari !)

Sekiranya kita memerlukan kos perubatan yang besar, apakah pilihan kita:

- Menggunakan simpanan yang ada---itu pun kalau cukup

- Menggunakan Kad Kredit---selepas itu dibebankan dengan hutang

- Meminta sumbangan saudara-mara/masyarakat---kalau dapat

- Menggunakan Kad Perubatan Sendiri---PASTI DAPAT

Jadi, apakah pilihan anda?

Misal kata, kita hilang upaya dan tidak dapat membayar hutang kereta---setelah 3 bulan, pihak bank/finance akan menarik balik kereta tersebut ! Katakan, itulah satu-satunya kereta kita---maka kehilangan kereta tersebut akan memberikan banyak kesusahan kepada dan keluarga.

Tetapi, kalau kita mempunyai perlindungan takaful & apabila kita ditakhdirkan hilang upaya misalnya, wang pampasan tadi boleh digunakan untuk menyelesaikan mana-mana hutang supaya harta-benda kita tadi tidak ditarik oleh pihak pemberi pinjaman dan keluarga kita tetap boleh menggunakannya.

Kita tidak boleh mengharapkan saudara-mara atau orang lain untuk membantu kita atau keluarga kita. Sekiranya anda masih berangapan bahawa akan ada orang yang akan menolong anda dan keluarga--sila senaraikan 3 nama yang anda yakin 100% akan menolong anda dan keluarga sekiranya suatu musibah buruk terjadi.

Atau anda boleh fikir sendiri--carilah--alat kewangan manakah lagi yang dapat memberikan perlindungan yang sebegini hebat selain daripada konsep perlindungan takaful/insuran? Oleh kerana takaful memenuhi kehendak syariah, maka orang Islam boleh memilih takaful.

Kalau dulu, ramai orang Islam tidak mengambil perlindungan Insurans kerana ianya bertentangan dengan syariah, tetapi sekarang pilihan telah ada---syarikat takaful merupakan sistem perlindungan yang dibenarkan oleh syarak dan ianya berkonsepkan saling jamin-menjamin dan tolong menolong sesama ahli.

Etiqa Takaful merupakan anak syarikat Maybank, ia adalah syarikat takaful yang terbesar di Malaysia dan Maybank pula bank yang terbesar di Malaysia. Anda tidak harus ragu-ragu untuk berurusan dengan syarikat ini, kerana hakikat telah membuktikan bahawa kami memamg syarikat takaful nombor satu di Malaysia! Oleh itu, kami juga sangat berbesar hati jika anda juga menjadi sebahagian daripada peserta kami.

Apa yang buruk itu datang dari kelemahan saya sendiri, manakala apa yang baik itu datang dari Allah. Saya mohon maaf sekiranya ada kata-kata yang kurang menyenangkan. Apa boleh buat kerana ubat biasanya terasa pahit manakala manis itu pula kadang kala banyak buruknya.

Kami mengucapkan selamat berbahagia di samping keluarga tercinta dan semoga anda semua selalu diberkatiNya.

Wassalam.

Dipetik dari Blog Agensi Zaman